dcf折现自由现金流模型|百科 -j9九游会网址

作者:ben liu 最后编辑于:2018-07-09 本篇的主要目的在于帮忙投资者理解dcf,以及如何使用dcf对股票进行估值。

dcf的概念

是将 未来盈利 折现 为 当前公司内在价值 的一种估值方法。并以此估值作为投资价值判断,若估值大于公司当前价值,则说明此公司具有好的投资价值。

折现的由来以及钱的时间价值

钱的时间价值假设今天的一块钱价值高于明天的一块钱。

若年利息为5%, 银行账户中的1元,明年就是1.05元。 换句话说,明年的1.05元折算到今年即是1元(1.05/(1 5%))。我们假定未来n年的折现率为5%, 则有,

| 年数 | 第一年 | 第二年 | 第三年 | ... | 第n年 |

|---|---|---|---|---|---|

| 折现前的值 | 100 | 200 | 300 | ... | x |

| 折现后的值 | 100/(1 5%) | 200/(1 5%)2 | 300/(1 5%)3 | ... | x/(1 5%)n |

dcf公式

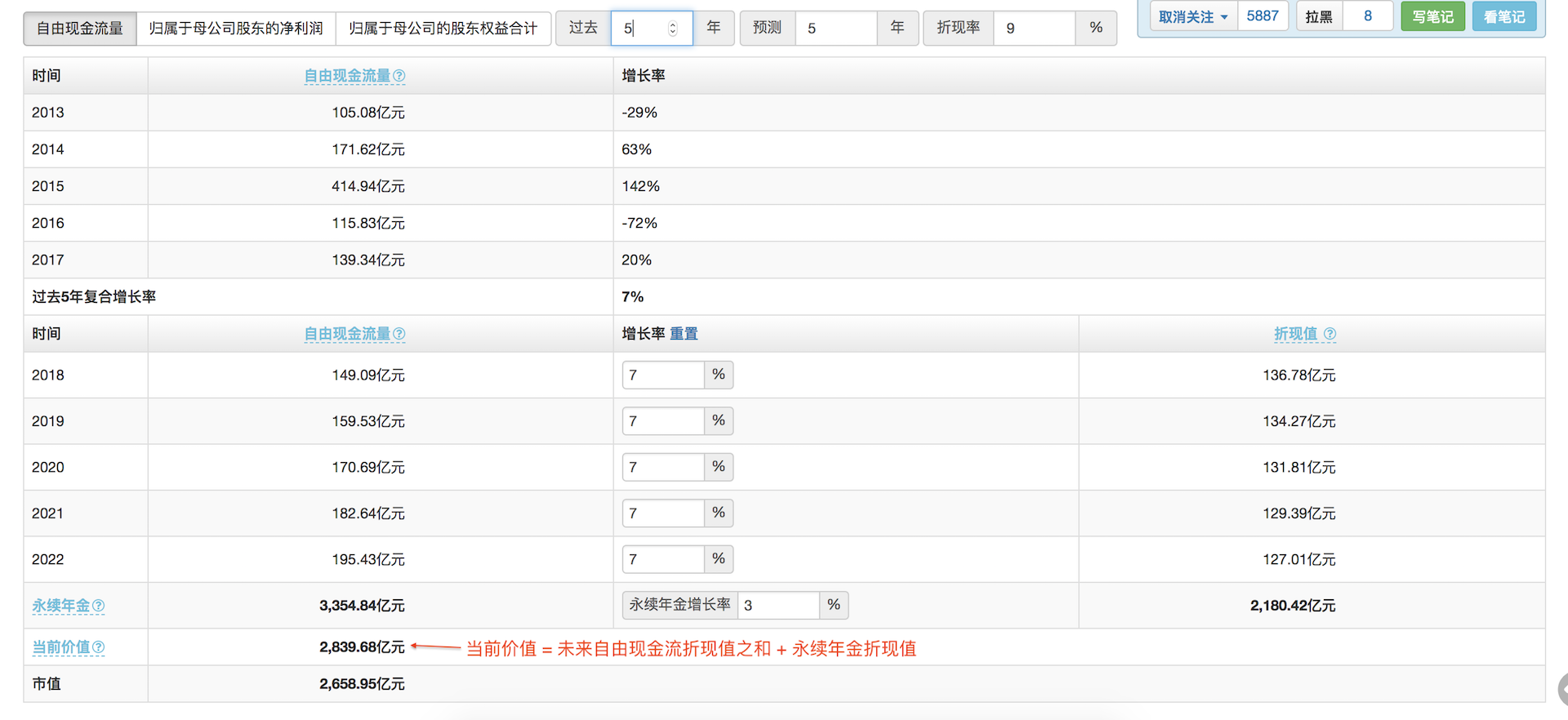

公司的内在价值 = 未来n年自由现金流折现值之和 永续年金折现值

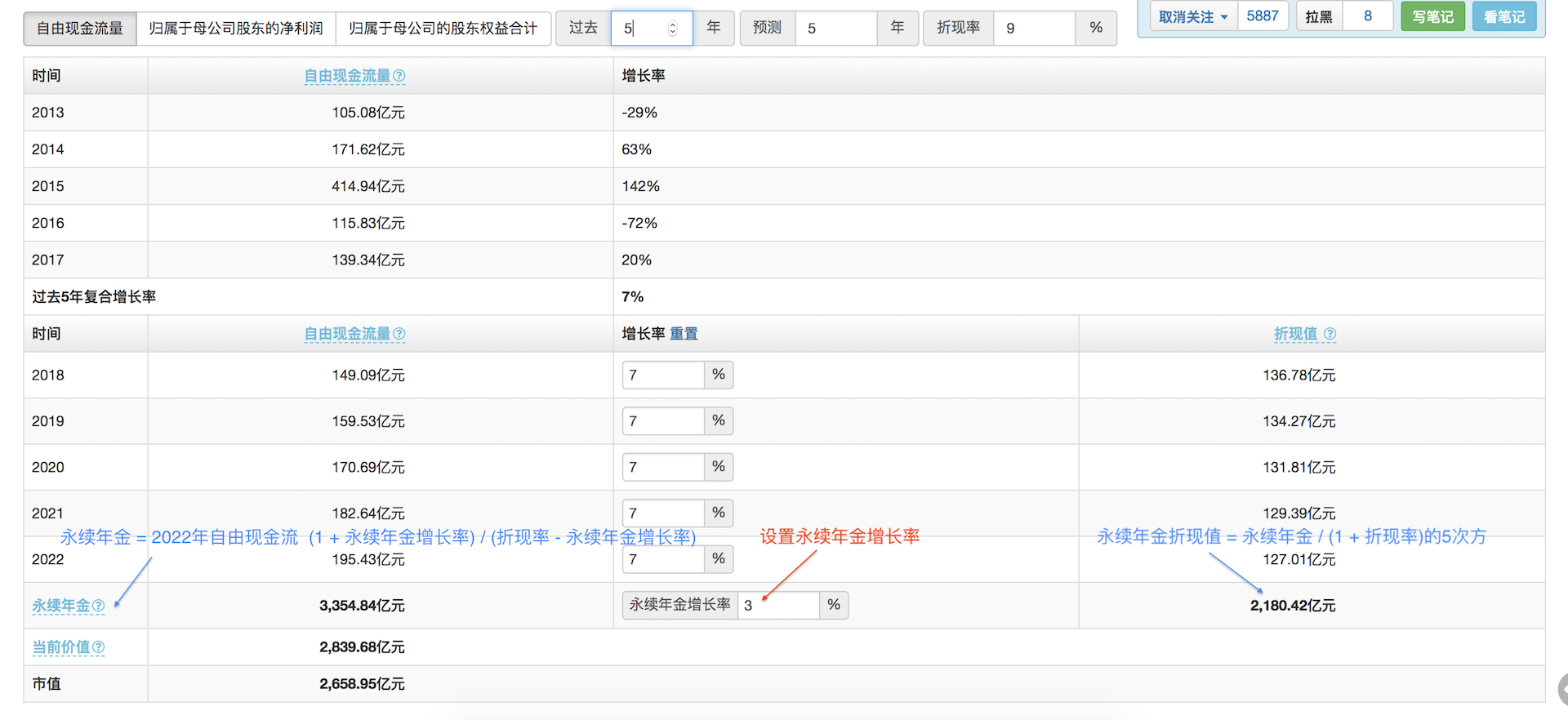

其中,永续年金是公司未来所能创造的所有价值之和。

由此公式可知,内在价值的计算分为两步:

- 计算未来n年自由现金流折现值之和

- 计算永续年金折现值, 其中 永续年金 = 第n年的自由现金流 * (永续年金增长率 1) / (折现率 - 永续年金增长率)

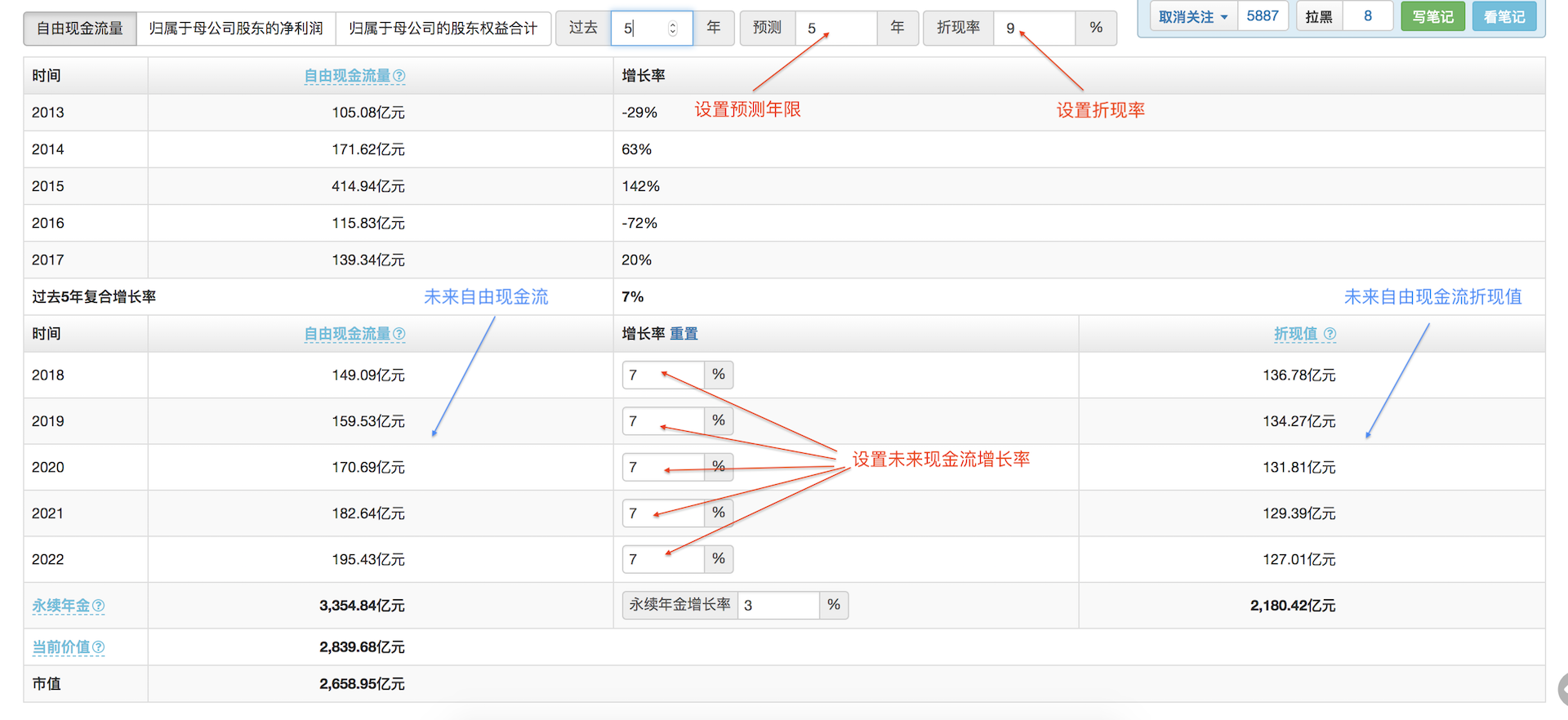

下面以格力电器为例,做dcf计算

- 搜索进入格力电器基本面页面,点击dcf:

总结

dcf模型很强大,但其过分依赖于参数(折现率,永续年金增长率)的输入,很小的参数改动会引起结果上很大的变动。所以,使用dcf,务必在参数上做足功夫。

|

|